在上市银行的年报陆续披露的同时,不少非上市银行的2020年经营情况也在逐步显现出来。

根据蓝鲸财经不完全统计,截至4月6日,已经有95家非上市银行公开了2020年主要业绩指标。值得关注的是,在这95家银行中,42家银行净利润同比下滑。此外,有26家银行披露了不良贷款率,其中,14家银行不良贷款率同比上升。

业内人士向蓝鲸财经指出,去年中小行利润下滑主要有三个方面的原因,一是疫情影响盈利能力,二是让利实体经济,三是去年银行加大不良贷款处置和风险计提。

42家净利润同比下滑

受到疫情等多方面因素影响,多家非上市中小银行2020年业绩出现下滑。

根据蓝鲸财经不完全统计,在95家已经披露2020年业绩的银行中,有42家银行净利润下滑。其中,净利超过两位数下滑的银行有30家,例如,昌吉农商行净利润下滑76.16%,岳西农商行净利润下滑71.07%,田林农商行净利润下滑79.62%等。

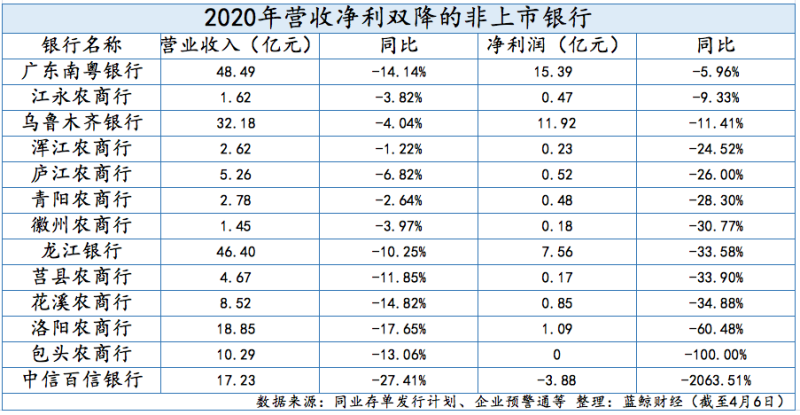

此外,更是有13家银行营业收入以及净利润双双下降,其中农商行占多数,占比70%。包括洛阳农商行、包头农商行、花溪农商行、莒县农商行、徽州农商行、青阳农商行、庐江农商行、浑江农商行以及江永农商行9家在内。

在农商行行列,最令人关注的当属包头农商行,去年净利润为0元。日前,该行第一大股东北京银信长远科技股份有限公司2020年年度报告数据中披露了该行2020年财务数据。截至2020年末,该行实现总资产249.28亿元,同比增长4.19%;总负债225.72亿元,同比增长4.35%;营业收入10.29亿元,同比下降13.06%;净利润0元,同比下降100%。

而洛阳农商行营收、净利润下降的幅度也位于前列。截至2020年末,该行营业收入18.85亿元,同比下降17.65%,净利润1.09亿元,同比下降60.48%。

除了42家银行出现净利润下滑以外,还有超20家非上市银行净利润实现正增长。其中,净利润两位数增长的有5家,包括临邑农商行、黑龙江克山农商行、庐山农商行、广西北部湾银行以及苍南农商行。

光大银行金融市场部分析师周茂华向蓝鲸财经指出,非上市银行利润下滑主要原因有三方面,一是突发疫情对经济构成冲击,尤其是中小微企业经营受影响较大,对农商行等中小银行盈利影响较大;二是银行通过让利实体经济,不可避免分走一部分利润蛋糕;三是去年银行加大不良贷款处置和风险计提。

8家银行不良贷款率高于3%

华北地区某金融业内人士向蓝鲸财经表示,基于疫情影响以及风险计提压力的影响,中小银行2020年整体盈利状态不佳,但也反映了中小银行长期以来资产质量下滑,抵御风险能力不足的客观事实。

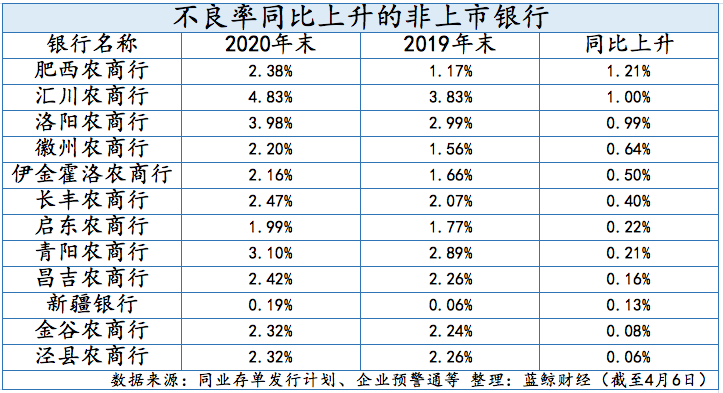

据蓝鲸财经不完全统计,截至4月6日,在上述95家非上市银行中,有26家银行披露了不良贷款率情况。其中,12家银行不良贷款率同比上升。包括:肥西农商行、汇川农商行、洛阳农商行、徽州农商行、伊金霍洛农商行、长丰农商行、启东农商行、青阳农商行、昌吉农商行、新疆银行、金谷农商行以及泾县农商行。

在12家银行中,肥西农商行、汇川农商行、洛阳农商行不良贷款率上升幅度排名前三,截至2020年末,三家银行不良贷款率分别为2.38%、4.83%以及3.98%,同比分别上升1.21个百分点、1个百分点以及0.99个百分点。

除了不良贷款率上升的银行,还有多家银行不良贷款率在同业中偏高。其中,8家银行不良贷款率高于3%,分别为汇川农商行、印江农商行、洛阳农商行、庐山农商行、长城华西银行、玉屏农商行、庐江农商行以及青阳农商行。

中国银行业协会财委会办公室主任艾亚萍在去年底曾表示,疫情和国际环境变化给银行带来的风险还未得到充分暴露,未来很长一段时间,中小银行将面临资产质量持续下降的可能。

对于中小银行未来的发展趋势,周茂华认为,中小银行整体经营状况最困难时期逐步过去,未来业绩整体趋于改善,但个体或区域分化明显。谈及原因,其指出,一是国内经济经济需求复苏态势良好,海外需求也呈现回暖态势,利好中微观行业企业经营;二是国内银行加大不良处置和风险力度,不良风险处于合理区间,银行体系表现稳健。

“但后疫情时代区域经济和行业复苏不平衡,各中小银行资产负债结构、经营水平等差异,导致后续中小银行经营也会出现一定分化。”周茂华表示。

中小行发展如何破局?

中小银行是我国多层次金融体系中不可或缺的力量,其如何发展已成为当前亟待解决的问题。

周茂华认为,银行作为服务行业,不断提升服务质量是其核心竞争力,如何满足客户对高效、便捷、多样化和个性化需求;在合规、成本可控前提下如何为客户提供更多附加服务等这些都需要深入思考。例如:适度增加办理业务窗口、加强业务人员培训、开发安全简易线上业务办理系统APP,减少排队时间、提升办理业务效率,同时,根据当地市场业务需求,提供相关资讯、信息服务;创新集成相应业务,为客户提供多样化业务需求。

此外,当前商业银行尤其是中小行在公司治理方面仍存在一些问题。国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚曾撰文指出,股权结构失衡、高管履职有效性不强、激励约束机制不健全、内外部约束性不足等问题是部分中小银行发展的内在隐患,进一步完善其公司治理结构、提升公司治理水平迫在眉睫。

今年3月,银保监会也提出,下一步将推动标本兼治,进一步做好中小银行深化改革工作。一方面,压实银行及股东主体责任,推动中小银行优化股权结构、完善公司治理,加强全面风险管理和内部控制,建立审慎经营文化,提升服务实体经济能力。另一方面,加强分类监管,完善补充资本的市场环境和配套政策,提高金融监管透明度和法治化水平。

周茂华向蓝鲸财经表示,中小行应根据监管要求加快健全中小银行内部管理制度,完善内部治理,制定合理考核激励机制,加快风险处置,提升经营和风控能力,为可持续发展奠定基础。

其补充道,中小行还应凭借自身区域地缘优势,立足当地经济市场发展,有效满足当地发展需求,提供“适销对路”的优质服务,在解决客户难题、提高客户粘性方面多下功夫;培育和吸引人才,增强金融产品服务创新能力,同时,根据自身特点,拓宽融资渠道。

责任编辑:CF001)

结尾...